Comment l’or est devenu monnaie d’échange entre la Turquie et l’Iran

Or non monétaire contre énergie

Avant l’application, en 2010, des mesures sanctionnant sa politique nucléaire, l’Iran transfère dans des banques asiatiques ses réserves de devises placées en Europe et les change pour partie en or (Hosseinian & Dahl, 2008). Après 2010, la dévaluation du rial et l’inflation galopante conduisent les ménages iraniens à se ruer aussi vers l’or (Amiri, 2011). Une multitude d’agents privés de change iraniens s’installent alors en Turquie pour répondre à cette demande d’or iranienne (Hürriyet, 2012). Ainsi se mettent en place les conditions du troc d’envergure – or contre énergie – auquel vont bientôt recourir la Turquie et l’Iran (Perrier, 2013).

Devant l’impossibilité d’effectuer des transactions en devises dures avec l’Iran, suite à l’entrée en vigueur, en 2012, des sanctions européennes et américaines, Ankara se met à lui régler sa facture énergétique en livres turques. Ces sommes sont déposées à la banque publique turque Halk Bankasi sur les comptes d’agents de change privés qui achètent avec elles des lingots d’or sur le marché turc puis les transfèrent en Iran ou, pour les convertir en devises dures, aux Émirats arabes unis.

Ces transferts visant à contourner l’embargo sont effectués dans une certaine opacité en Turquie. Les achats sur son sol de lingots d’or par des intermédiaires iraniens apparaissent dans les statistiques douanières comme des exportations d’or « non monétaire » vers l’Iran. Cela est singulier. En effet, les statistiques douanières appréhendent le seul or destiné à la joaillerie et à l’industrie ; et l’or n’est pas un moyen de paiement international (l’or « monétaire », qu’échangent les autorités monétaires nationales, est considéré comme un actif de réserve).

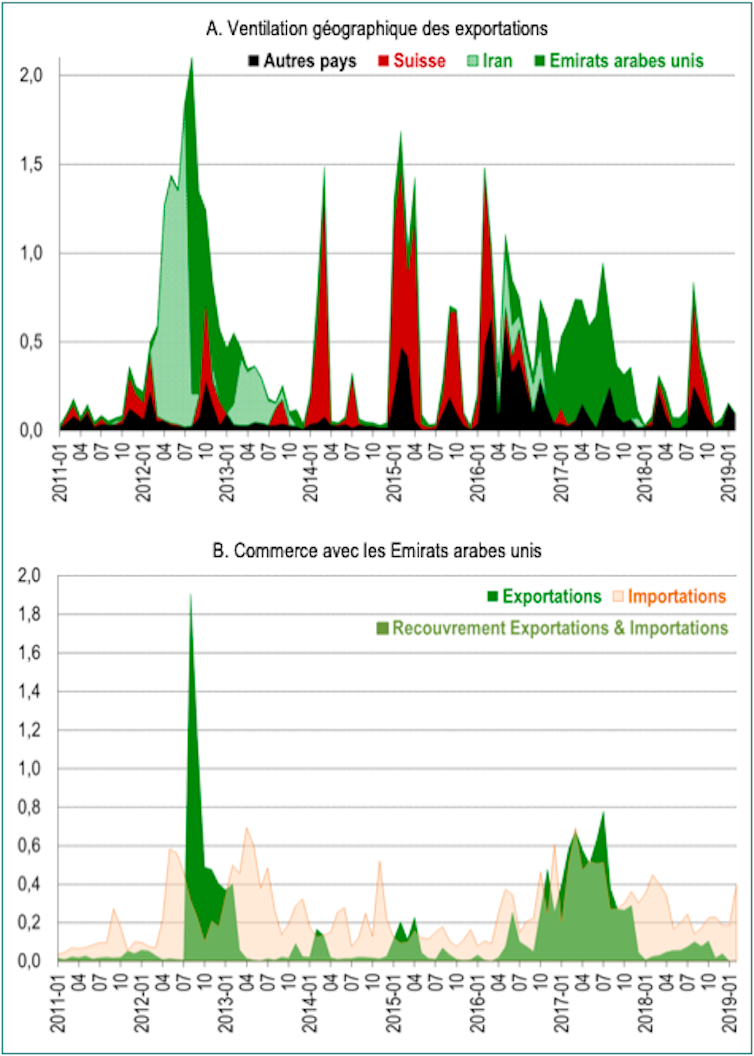

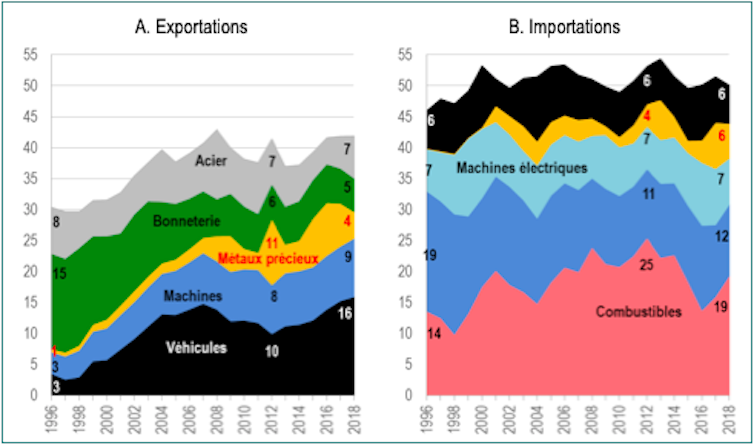

Dans les statistiques de commerce extérieur turques surgissent ainsi, à partir de mars 2012, des exportations d’or non monétaire vers l’Iran qui, à partir de juin de la même année, s’orientent vers les Émirats arabes, par où transite alors le paiement turc (graphique 1.A). En 2012, ces exportations atteignent des montants considérables, équivalents à ceux des exportations de véhicules (graphique 2.A).

À plusieurs reprises depuis cette année-là, on enregistre des exportations et des importations simultanées d’or non monétaire entre la Turquie et les Émirats (graphique 1.B). Pourtant, ni l’une ni les autres ne produisent une quantité d’or significative. Mais l’un des Émirats, Dubaï, est le siège d’un important marché régional de l’or, que celui d’Istanbul, qui s’est fortement développé depuis peu, et pour cause, tend à égaler. Reste à savoir comment la Turquie, en important et exportant simultanément de l’or, a bien pu régler sa facture énergétique à l’Iran. Des années durant, les analystes turcs se sont heurtés à cette énigme, dont la solution – simple mais difficile à démontrer, nous verrons pourquoi – a fini par apparaître (Gürses, 2017a) : la Turquie paye l’or qu’elle importe puis le réexporte sans contrepartie, sinon la fourniture d’énergie par l’Iran…

Avant de suivre la piste des paiements turcs à travers les statistiques de la balance des paiements, notons que les États-Unis ont annoncé en février 2013 que, six mois plus tard, leur embargo sur les moyens de paiement avec l’Iran serait étendu au commerce de l’or non monétaire (Kandemir, 2013). D’où la subite augmentation des produits de bijouterie dans les statistiques turques portant sur le commerce avec l’Iran en 2014. Mais il sera établi en 2017 (lors du procès qui, nous le verrons, sera intenté à New York contre un dirigeant de Halk Bankasi) qu’il s’agissait d’un commerce de lingots d’or, non de bijoux.

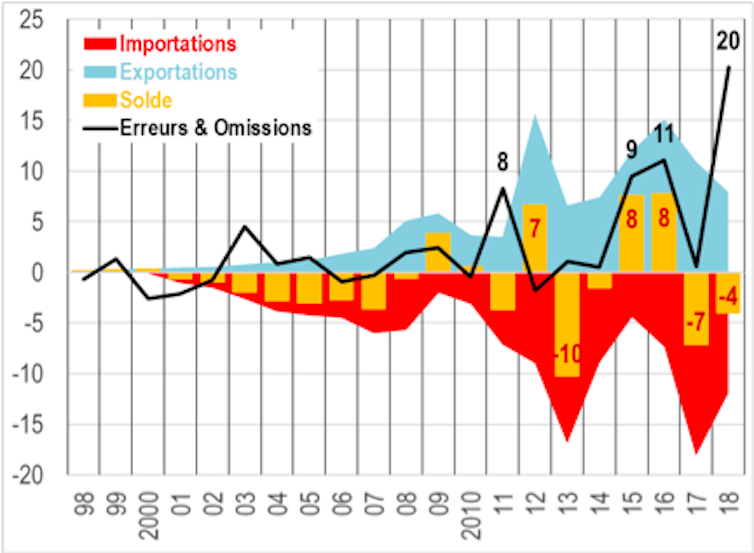

Le graphique 3 porte sur le commerce durant ces 20 dernières années entre la Turquie et tous ses partenaires dans le grand poste « pierres et métaux précieux » qui comprend tant l’or non monétaire que les bijoux en or. Il porte aussi sur les « erreurs et omissions » de la balance des paiements, poste où sont enregistrés les erreurs ou arrondissements dans la comptabilisation des échanges avec les non-résidents, ainsi que des décalages de paiements entre flux commerciaux et financiers. (C’est U?ur Gürses, ancien économiste à la banque centrale turque et chroniqueur réputé, qui a présenté pour la première fois ce type de graphique (2013) dans la presse).

Il apparaît que le commerce international de pierres et métaux précieux de la Turquie, faible à la fin des années 1990, prend un petit essor au début du millénaire (il s’agit surtout d’importations) puis explose dans la décennie 2010 avec des flux simultanés d’achats et de ventes de grande ampleur. Parallèlement, les « erreurs et omissions » enregistrent d’énormes entrées monétaires suivies de sorties tout aussi importantes qui équilibrent le poste en décalé.

Ces statistiques douanières et de balance de paiements révèlent des opérations inhabituelles sans pouvoir traduire toute la complexité du contournement pratiqué par les intermédiaires. Le témoignage d’un intermédiaire repentant devant le tribunal new-yorkais révélera d’innombrables va-et-vient d’or et de devises entre la Turquie et Dubaï pour permettre le règlement sous forme de devises du pétrole acheté par la première à l’Iran (voir ses croquis annexés dans US Southern District Court of New York,2018).

En 2018, une entrée monétaire historique de 20 milliards de dollars est enregistrée dans le poste « erreurs et omissions ». L’année précédente, il y a bien eu des échanges simultanés d’or non monétaire de grande ampleur avec les Émirats arabes unis (graphique 1.B), mais cette somme, qui dépasse largement un paiement en décalé, est probablement liée, comme nous allons le voir ci-dessous, à la stratégie de défense du gouvernement turc face à une éventuelle sanction contre la Turquie.

Dans la phase actuelle des sanctions américaines contre l’Iran, la Turquie pourrait continuer à payer l’Iran en or si le transit par Dubaï n’était pas devenu problématique en raison de la détérioration de ses relations avec les Émirats. Les autorités turques disent réfléchir à la mise en place d’un système de troc régulé par une chambre de compensation à l’instar du système INSTEX proposé par des pays européens. Mais le fait que ces derniers peinent à convaincre les entreprises privées d’y recourir n’est pas de bon augure pour la mise en œuvre du même modèle en Turquie. Une autre possibilité serait que les livres turques versées en règlement de la facture énergétique soient utilisées au côté du rial dans la région d’Iran mitoyenne de la Turquie où les échanges commerciaux entre les deux nations sont particulièrement intenses (Wald, 2018).

Le procès Zarrab-Atilla

En décembre 2013, une affaire de corruption liée au contournement des sanctions occidentales contre l’Iran cristallise la violente opposition entre deux alliés d’hier, le premier ministre turc Recep Tayyip Erdo?an et le prédicateur Fettullah Gülen, maître à penser depuis les États-Unis de la confrérie musulmane qui porte son nom et qui rayonne bien au-delà de sa place forte, la Turquie (Hamsici, 2014). Des procureurs, qui seront par la suite accusés d’appartenir à l’État parallèle « güleniste », font arrêter un homme d’affaires turc d’origine iranienne, Reza Zarrab, principal intermédiaire du troc or-énergie dans le triangle Ankara-Dubaï-Téhéran. L’accompagnent en prison 25 autres personnes, dont le directeur général de Halk Bankasi au domicile duquel sont saisis quatre millions et demi de dollars en coupures stockées dans des boîtes à chaussures : de probables pots-de-vin, selon les procureurs turcs. Néanmoins, toutes ces personnes en garde à vue sont rapidement libérées.

Le même mois, le donneur d’ordre iranien de Reza Zarrab, Babek Zancani, accusé d’avoir détourné 2,8 milliards de dollars dans le cadre du processus de contournement de l’embargo, est arrêté en Iran. Condamné à mort en mars 2016, il conserve depuis la vie sauve, dans l’attente, sans doute, que l’État iranien récupère avec son concours les sommes qui lui reviennent. Quelques jours après cette condamnation, Reza Zarrab, en visite avec sa famille à Disneyland, est appréhendé en Floride par les autorités américaines pour son implication en Turquie dans les opérations de contournement de l’embargo iranien. Une arrestation de complaisance, peut-être : Zarrab a pu gagner les États-Unis en accord avec les autorités américaines afin d’échapper aux agents iraniens lancés à ses trousses.

En mars 2017, lors d’un voyage professionnel à New York, le directeur général adjoint de Halk Bankasi, Hakan Atilla, est arrêté pour le même motif, mais, pour sa part, à sa grande surprise. Pendant les mois précédant son procès, qui s’ouvre en novembre 2017, l’intermédiaire Reza Zarrab reconnaît avoir contribué au contournement de l’embargo, ce qui lui permet, au tribunal, de troquer le statut d’accusé contre celui de témoin. Atilla, lui, ne cesse de clamer son innocence, en se prévalant de sa qualité de haut fonctionnaire scrupuleux au service d’une banque publique turque. D’ailleurs, Zarrab, qui le blanchit dans les enregistrements de ses conversations téléphoniques, témoigne en sa faveur, et le juge lève tout soupçon d’enrichissement personnel à l’encontre du banquier.

La Turquie assimile ce procès, ainsi que les arrestations de fin décembre 2013 en Turquie, à un complot judiciaire ourdi par les gülenistes (BBC Türkçe, 2017 ; Jégo, 2018). Un procès qui, de par l’implication de hauts responsables politiques des États-Unis et de Turquie, apparaît comme le champ clos d’un affrontement direct entre les deux pays (Köker, 2018 ; Uluta?, 2018). Le banquier turc, jugé coupable de fraude bancaire et de conspiration visant à violer les sanctions, est condamné à trente-deux mois de prison en mai 2018. Il a fait appel de cette décision depuis la prison américaine où il purge sa peine, bien qu’il doive bénéficier, « pour bonne conduite », d’une sortie anticipée le 19 juillet prochain.

Les parades d’Ankara

Ankara n’a pas attendu la condamnation d’Atilla pour se prémunir contre d’éventuelles sanctions financières à l’encontre de Halk Bankasi : deux mois après son arrestation, une partie des réserves de change de la Banque centrale de la République de la Turquie (BCRT) a été transformée en or (Gürses, 2017b) ; les réserves en or de la BCRT jusque-là placées auprès de la Réserve fédérale (Fed) ont été confiées à d’autres banques centrales (Gürses, 2018) ; enfin, les bons du trésor américain que détenait la Turquie ont été liquidés ou transférés en Europe (Gürses, 2019a).

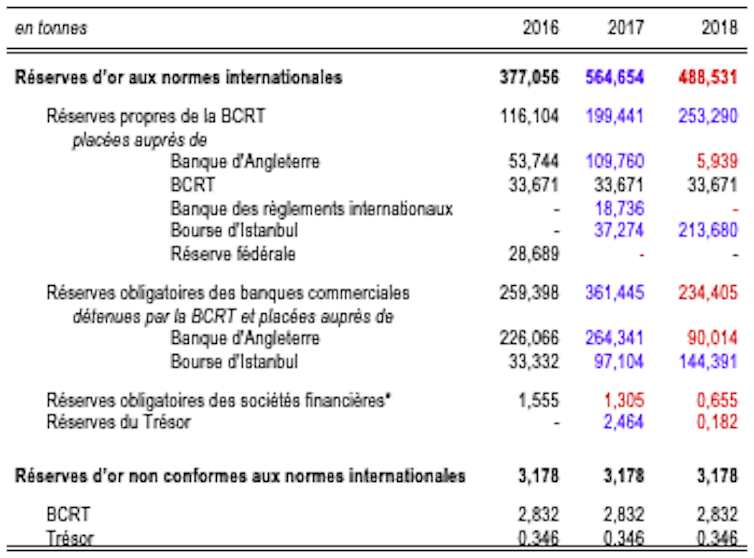

Le tableau 1 présente les réserves brutes d’or de la BCRT (les siennes propres et celles, obligatoires, que les banques commerciales doivent placer chez elle) sur la période 2016-2018. En 2017, l’année de l’arrestation d’Atilla, les 29 tonnes conservées par la Fed en 2016 sont entièrement retirées. Pourtant, les réserves de la BCRT augmentent de 188 tonnes au total : dont +101 à la Bourse d’Istanbul, +94 à la Banque d’Angleterre, +19 à la BRI (Banque des règlements internationaux). En 2018, l’année de la condamnation du banquier turc, les réserves d’or globales de la BCRT diminuent de 76 tonnes avec des évolutions géographiques contrastées : la majeure partie de l’or placé à la Banque d’Angleterre (-278 tonnes) et la totalité de celui placé à la BRI sont retirées au profit de la Bourse d’Istanbul (+224). En 2018, pour se prémunir contre un éventuel gel de ses avoirs à l’étranger, la Banque centrale turque place ainsi 80 % de ses réserves d’or en Turquie et 20 % à l’extérieur, alors que la répartition était inverse en 2016.

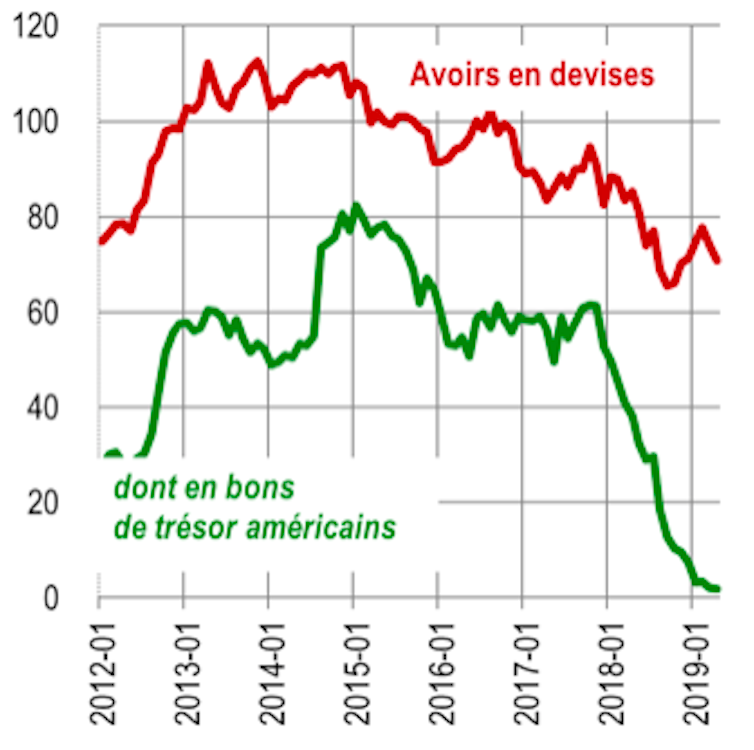

De surcroît, suite à l’ouverture du procès à New York, la Banque centrale de la Turquie réduit la part de ses réserves en devises placée en bons du trésor américain : en novembre 2017, les réserves en devises de la BCRT s’élèvent à 94 milliards de dollars, dont 65 % sont placés en bons du trésor américain ; en février 2019, elles sont de 74 milliards au total, dont seulement 3 % en bons du trésor américain (graphique 4).

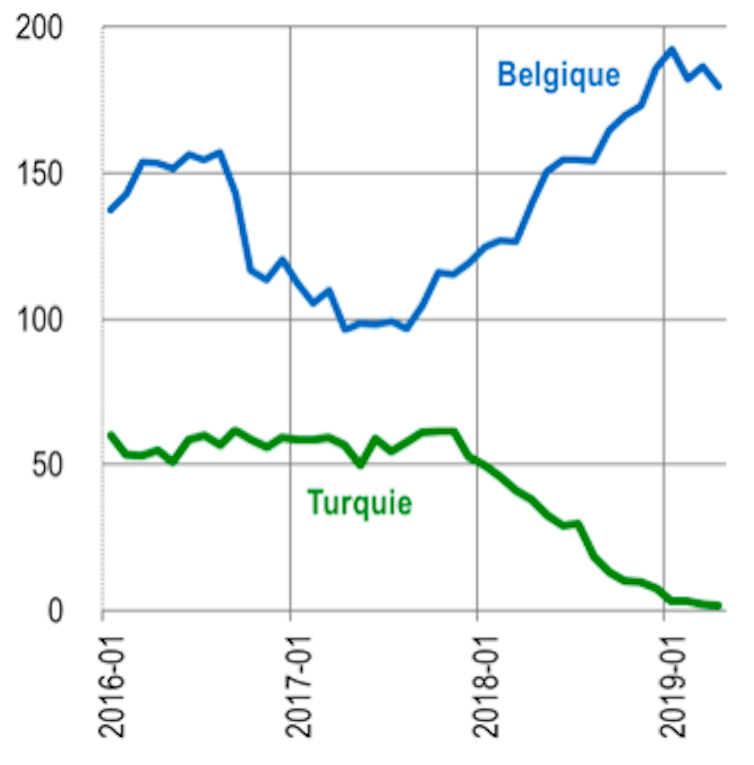

L’économiste U?ur Gürses (2019b) émet l’hypothèse que la Turquie n’a pas liquidé ces bons mais les a replacés auprès d’Euroclear, l’un des principaux centres mondiaux de négociation et de conservation de titres, qui est basé à Bruxelles. Les statistiques du Trésor américain, qui comptabilisent comme belges les bons détenus par Euroclear, montrent en effet que les titres américains détenus par Bruxelles augmentent à mesure que baissent les titres détenus par Ankara (graphique 5).

Halk Bankasi n’a pas encore fait l’objet d’une condamnation par les autorités américaines. Cette éventualité est une épée de Damoclès menaçant le système bancaire turc actuellement en difficulté.

L’efficacité des sanctions économiques a toujours été sujette à caution (Crozet & Hinz, 2016), notamment en raison de leurs implications sur les partenaires du pays visé. En l’occurrence, la Turquie, très dépendante de l’Iran pour ses approvisionnements énergétiques, a payé et paye cher la nécessaire diversification de ses fournisseurs (Ünal, 2019). De surcroît, le fait d’avoir dû recourir à un système inusité pour contourner l’embargo frappant l’Iran – à savoir l’utilisation d’or non monétaire comme moyen de paiement – l’a conduite à opacifier ses statistiques économiques. Cela nuit à la bonne gouvernance de son économie et dessert sa crédibilité internationale, déjà entamée par la perte d’indépendance des autorités nationales de régulation résultant de l’extrême présidentialisation du pouvoir. Or, le pays, qui souffre d’un déficit structurel d’épargne, est en situation de forte dépendance vis-à-vis du marché financier international. Enfin, la Turquie, quoique membre de l’OTAN, doit se prémunir contre d’éventuelles sanctions américaines, ce qui la conduit à rapatrier ses réserves monétaires et à moins miser sur le dollar que sur l’or.

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.