Webconférence de présentation de l'ouvrage annuel du CEPII "L'économie mondiale 2022"

Le 8 septembre, le CEPII vous invite à la conférence de présentation de cet ouvrage : pour vous inscrire cliquez ici.

The Conversation France : L’année 2021 a vu la pandémie s’installer, mais aussi les vaccins arriver. Est-on à l’aube de la sortie de la crise sanitaire et donc de la crise économique ?

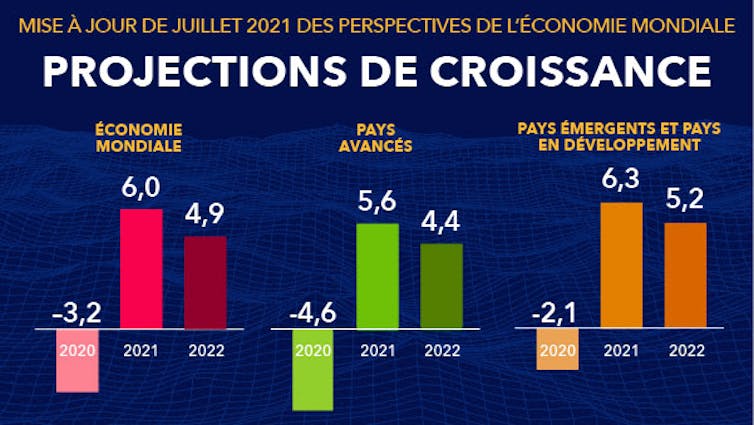

Difficile à dire, car si les vaccins portent l’espoir d’un retour à une vie normale, les variants font craindre de nouveaux reconfinements. Aussi, pour le moment, l’économie mondiale reste suspendue aux évolutions sanitaires. Du côté économique, la chute d’activité initialement prévue par le FMI à 4,9 % pour l’année 2020 n’aura finalement été que de 3,2 % grâce aux soutiens publics massifs, tant budgétaires que monétaires, et à une reprise particulièrement vigoureuse lors des périodes de déconfinement.

Mais la crise sanitaire n’a pas été partout gérée de la même manière et les États n’avaient pas tous la même capacité à financer les mesures pour compenser la paralysie de l’activité. Les perspectives sont donc très contrastées, entre l’Asie en développement, dont le PIB par tête devrait en 2021 dépasser de près de 6 % son niveau de 2019, les économies avancées, où il devrait être revenu à son niveau de 2019, et l’Amérique latine et l’Afrique subsaharienne, où il devrait lui être inférieur d’environ 5 % et 4 %.

Se dessine ainsi une économie mondiale où les écarts de niveaux de vie vont s’accentuer et où les réponses à la crise vont sérieusement modeler le monde d’après.

À cet égard, les États-Unis se démarquent clairement : le choc déclenché par l’arrivée de Joe Biden à la Maison Blanche et le stimulus budgétaire porté à 13 % du PIB américain pourraient bien, selon Sébastien Jean, enclencher un véritable changement de régime de croissance qui creuserait encore l’écart entre l’Europe et les États-Unis, même si les bénéfices engrangés par l’économie américaine se diffuseront à l’économie mondiale. Le nouveau président américain l’a bien compris, la crise est aussi une occasion de revoir les schémas qui prévalaient jusque-là pour construire un « monde d’après » qui ne ressemble pas à celui d’avant, du moins au plan économique.

TCF : Parmi les schémas à réviser, celui concernant la fiscalité internationale a connu une évolution plutôt positive en 2021…

Absolument. Le président américain a clairement été moteur dans la relance des négociations visant à réformer la fiscalité internationale, en proposant un relèvement du taux d’imposition des sociétés dans son pays et un taux plancher au niveau international à 15 %, approuvé par les pays de l’OCDE en juillet. Il faut dire que, sur les quarante dernières années, c’est à une baisse drastique de l’impôt sur les sociétés que l’on a assisté? dans les économies avancées.

Sans minimiser l’importance de la réforme en cours, Vincent Vicard souligne le double enjeu auquel la réforme internationale doit répondre : lutter contre l’évitement fiscal, angle sous lequel cette réforme est le plus souvent abordée, mais également mettre fin à une concurrence fiscale encore intense entre États. À cet égard, la coopération internationale revêt une importance cruciale pour permettre à ces derniers de sortir d’une course au moins-disant et de retrouver leur souveraineté fiscale.

TCF : S’agissant de la montée des dettes publiques et de la manière dont il va falloir les (di)gérer, quelle est la meilleure stratégie ? Celle adoptée par les États-Unis qui ne semblent pas s’en soucier plus que cela, ou celle des Européens plus prompts à se demander comment rapidement y remédier ?

Les leçons qui peuvent être tirées de la gestion, au XIXe et au XXe siècles, de niveaux parfois encore plus élevés de dette qui suscitaient les mêmes inquiétudes qu’aujourd’hui, sont claires : rien n’a été pire pour y faire face que le choix de l’austérité. C’est au contraire, le plus souvent, par la croissance que les dettes publiques massives ont été digérées.

Les dépenses publiques doivent donc se poursuivre. D’autant que, pour des États souverains au niveau monétaire, une dette publique élevée n’est pas aujourd’hui un problème. Il leur suffit de piloter l’action des banques centrales pour que ces dernières contrôlent les taux d’intérêt au niveau qui convient, et monétisent les dettes publiques autant que de besoin.

Reste que tous les États ne disposent pas de cette souveraineté. Et en cela l’insouciance est plus compréhensible outre-Atlantique.

TCF : Donc ceux qui disposent de cette souveraineté, comme les États-Unis, bénéficient d’un gros avantage par rapport à l’Union européenne, notamment parce que cela leur permet de stimuler plus aisément la demande ?

Si l’on en croit les penseurs de la stagnation séculaire, le problème auquel sont confrontés les économies matures est clairement un problème d’insuffisance chronique de la demande et tout particulièrement de l’investissement privé.

Dans ce contexte, rien de tel qu’un soutien public, à condition toutefois, souligne Axelle Arquié, que la recherche d’une croissance soutenue ne se fasse pas au prix de dégradations environnementales d’ores et déjà coûteuses en vies humaines. Aussi la réalisation d’investissements publics massifs, orientés là où ils permettront à nos économies d’opérer leur nécessaire transformation énergétique et écologique apparaît-elle comme l’issue la plus favorable : celle qui permettrait à la fois de sortir les économies avancées de la stagnation séculaire tout en agissant pour le climat.

Là encore, une intervention de l’État, énergique et bien dirigée, apparaît comme la principale clé d’entrée dans le « monde d’après ». Et ce aussi bien d’un côté de l’Atlantique que de l’autre.

TCF : Mais ne risque-t-on pas avec ces actions publiques pour soutenir la croissance de voir ressurgir le spectre de l’inflation ?

Si l’on s’appuie sur les grilles d’analyse traditionnelle comme la fameuse courbe de Phillips augmentée, qui relie accélération de l’inflation et chômage structurel, sur laquelle s’appuie les banques centrales depuis plusieurs décennies pour décider de la conduite des politiques monétaires, alors oui, on a tout lieu de craindre un retour de l’inflation lorsque la demande est stimulée. Mais le bon guidage de la politique économique de ces prochaines années va nécessiter de remiser les formules qui ont fait leur temps.

D’autant que François Geerolf nous enseigne que, en réalité, le lien qui prévaut n’est pas entre chômage et inflation, mais entre chômage et appréciation du taux de change réel. En conséquence, l’arbitrage auquel sont confrontés les pouvoirs publics n’est pas entre inflation et chômage, mais entre perte de compétitivité et chômage. De quoi être moins arcbouté sur les craintes d’une reprise de l’inflation lorsque le chômage se réduit ou lorsque l’activité repart, et éviter ainsi des remontées prématurées des taux d’intérêt.

TCF : Une petite révolution pour les banques centrales, d’autant qu’elles assurent revoir la couleur de leur politique monétaire… En la matière, est-on sur la bonne voie ?

Les banques centrales ont pris conscience qu’il leur faut passer au vert. Il en va de leurs objectifs de stabilité monétaire et financière que le changement climatique menace, et de l’alignement de la finance sur des trajectoires bas carbone. Les options qu’elles pourraient mobiliser, pour faire en sorte que la finance contribue à atténuer le risque climatique plutôt qu’à l’aggraver, ne manquent pas. Les refinancements qu’elles octroient aux banques, les garanties qu’elles exigent, leurs rachats d’actifs, etc. : tout cela pourrait verdir.

Transformer la création monétaire au service du bien commun (Xerfi canal, juillet 2021).

Mais les banques centrales avancent à petits pas. Pour l’instant, même l’éventail des options vert clair n’est pas très ouvert. Quant à l’option vert vif, celle qui mettrait le pouvoir de création monétaire des banques centrales au service de l’écologie en finançant directement les dépenses publiques d’investissement dans ce domaine, c’est celle qui suscite le plus d’oppositions car c’est aussi celle qui réclamerait des changements institutionnels auxquels, malgré l’urgence, les autorités ne sont pas encore prêtes.

TCF : Un autre défi auquel les banques centrales sont confrontées, avec le développement des cryptomonnaies, c’est celui de passer au numérique. Sont-elles davantage résolues à agir dans ce domaine ?

Oui, les banques centrales ont bien conscience qu’il va leur falloir agir. Car l’une des transformations monétaires les plus emblématiques de ces dernières années, l’essor des monnaies numériques cryptographiques, bitcoin et autres stable coins, pose des défis redoutables à l’ordre monétaire de demain. Le bitcoin, qui se voulait un projet monétaire alternatif, fondé sur la contestation d’un ordre monétaire centralisé et le postulat d’une confiance décentralisée, se laisse de plus en plus rattrapé par les excès du capitalisme financiarisé.

Avec les stable coins (type diem de Facebook) s’amorce un changement d’échelle et de logique qui pourrait nous faire basculer dans un capitalisme de surveillance, où le contrôle, aux mains d’acteurs privés, s’opère par le biais de l’information et du chiffre, effaçant la puissance publique. Pour Michel Aglietta et Odile Lakomski-Laguerre, la souveraineté monétaire est en danger. Aussi, pour la réaffirmer, les banques centrales doivent répondre à ces transformations par la création de leurs propres monnaies numériques.

TCF : Alors que l’économie mondiale reste surdéterminée par la pandémie, on voit que les défis à relever sont dès à présent immenses !

…

Oui, et ils mettent au défi la solidarité internationale. Car aussi bien pour limiter la circulation du virus que pour faire face aux défis communs que sont la lutte contre le changement climatique, la préservation de la biodiversité, la lutte contre la pauvreté ou les paradis fiscaux, seule une action concertée permettra de les relever.

Quant aux choix qui seront faits en matière macroéconomique entre, d’une part, le maintien des doctrines qui ont installé la sobriété budgétaire et l’obsession de l’inflation, et, d’autre part, le déploiement d’actions plus soucieuses de remédier au défi posé par l’insuffisance chronique de la demande, ils façonneront, à n’en pas douter, les trajectoires des économies avancées.

Isabelle Bensidoun, Économiste, CEPII et Jézabel Couppey-Soubeyran, Maître de conférences en économie, Université Paris 1 Panthéon-Sorbonne

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.