La Fed agit promptement pour éviter l’assèchement de la liquidité internationale en dollars

Quelles qu’en soient les origines, les crises mondiales contemporaines entraînent un fort accroissement de la demande de liquidités en dollars. Celle que nous connaissons ne fait pas exception. Les résidents américains souhaitent échanger certains de leurs actifs financiers, dans lesquels ils n’ont plus confiance, en liquidités, qu’il s’agisse de la monnaie elle-même ou des bons du trésor à court terme. Ils rapatrient les dollars qu’ils ont prêtés ou investi à court terme dans le reste monde. Les acteurs économiques non résidents endettés en dollar sont désespérés de s’en procurer pour faire face aux échéances, c’est en particulier le cas des banques internationales qui acceptent des dépôts en dollars, et qui font face à des retraits brutaux, ou des financements à court terme qui risquent de ne pas être renouvelés. De plus, quand ils peuvent se le permettre et que ce n’est pas déjà fait, les non-résidents convertissent une partie de leurs actifs en dollars, perçu comme valeur refuge.

L’appréciation actuelle de la devise américaine est un symptôme de cette ruée vers le dollar qu’entraîne l’ensemble de ces comportements.

Comme en 2007-2009 ou pendant la crise des dettes souveraines dans la zone euro, la Réserve fédérale (Fed) a réagi promptement pour atténuer les risques financiers auxquels sont exposés les acteurs économiques non américains et qui découlent du rôle de monnaie internationale que joue toujours le dollar. Elle a réactivé les accords de swap avec ses principales homologues et a créé une nouvelle facilité destinée aux autres.

Les accords de swap entre banques centrales, initiés pendant la crise de 2007-2008, sont au cœur de cette stratégie. Ces accords signés avec les banques centrales de pays industrialisés et de quelques pays émergents avaient permis de mobiliser des centaines de milliards de dollars à l’automne 2008 et pendant la crise des dettes souveraines. En 2013, des accords-cadres avaient rendu ce dispositif permanent et pour des montants illimités avec les banques centrales européenne, canadienne, japonaise, anglaise et suisse.

Dans ce cadre, la banque centrale américaine échange des dollars, qu’elle peut créer en quantité illimitée, contre les devises émises par ses homologues, ces dernières devant assumer le risque de variation du taux de change pendant la durée de l’échange. Ces dernières sont ainsi en mesure de refinancer les banques commerciales non américaines dans une monnaie qui n’est pas celle qu’elles émettent.

Le 19 mars, la Fed a annoncé que, outre les facilités crées en 2013, elle avait signé des accords de swap pour une durée de six mois avec les banques centrales de 9 pays pour des montants allant de 30 à 60 milliards de dollars (Australie, Brésil, Danemark, Corée, Mexique, Norvège, Nouvelle Zélande, Singapour, Suède).

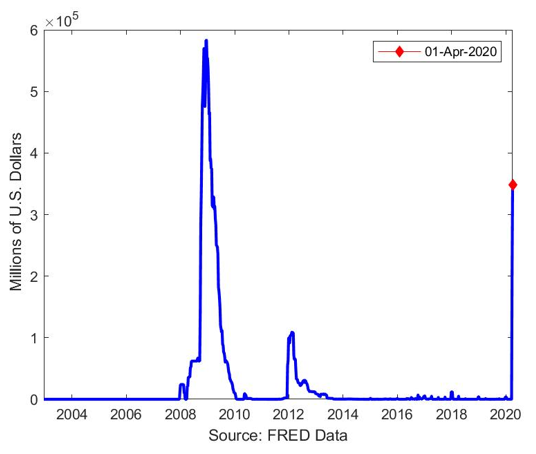

Les statistiques publiés par la Fed montrent que, au 1er avril, les banques centrales avaient mobilisé près de 350 milliards de dollars par le biais de ces accords (graphique).

et les autres banques centrales

Le 31 mars, la Fed a pris une autre initiative en annonçant la création d’un nouvel instrument financier temporaire, la « repurchase agreement facility for foreign and international monetary authorities » (FIMA Repo Facility). Cette facilité permet aux autorités monétaires étrangères qui ont un compte à la Réserve fédérale de New York, c’est-à-dire la quasi-totalité d’entre elles, d’échanger les bons du trésor américain qu’elles détiennent sur ces comptes contre des dollars à très court terme, leur évitant d’avoir soit à s’adresser au marché pour effectuer les mêmes opérations, soit à céder les bons du trésor américain qu’elles détiennent. Cette facilité sera mise en place le 6 avril pour 6 mois.

Les transactions se feront au jour le jour, mais elles pourraient être reconduites. Elles seront effectuées à un taux d'intérêt de 25 points de base supérieur à celui sur les réserves excédentaires des banques, qui dépasse généralement les taux du marché en temps normal. Cette nouvelle facilité devrait avant tout permettre aux banques centrales qui ne bénéficient pas de lignes de swaps avec la Fed de se procurer des dollars en mettant en gage une partie de leurs réserves de change.

Au travers de ces deux initiatives, la Fed confirme ainsi qu’elle entend à la fois maintenir son rôle de prêteur de dollars en dernier ressort pour l’économie mondiale en période de crise et poursuivre son soutien au rôle de monnaie internationale que joue la devise américaine.

En dépit de la montée en puissance de la Chine, du repli protectionniste des États-Unis, le rôle du dollar dans l’économie mondiale n’a en effet pas diminué depuis dix ans comme en témoigne le quasi doublement de l’endettement en dollars en dehors des États-Unis[1].

Il est frappant que l’administration Trump, isolationniste et prompte à admonester la Fed, n’ait, à ce jour en tous cas, trouvé rien à redire à ce dispositif qui conduit la banque centrale américaine à prêter des centaines de milliards de dollars à des homologues étrangères, qu’elle conserve cependant la possibilité de choisir.

[1] Selon la Banque des Règlements Internationaux, la dette en dollars des entreprises non financières en dehors des États-Unis est passée de 6,5 trillions au 1er semestre 2010 à 12,1 trillions au dernier trimestre 2019 (respectivement 1,8 trillions et 3,8 trillions pour les entreprises des pays émergents).

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.

|

Retrouvez plus d'information sur le blog du CEPII. © CEPII, Reproduction strictement interdite. Le blog du CEPII, ISSN: 2270-2571 |

|||

|