Le poulet français bat de l’aile face à la concurrence internationale

En d’autres termes, la production de poulets diminue en France, et est de moins en moins destinée à l’exportation, tandis que la consommation repose davantage sur des fournisseurs étrangers. Ainsi, 36 % des poulets consommés en France en 2021 sont importés, contre 25 % en 2010. Dans le même temps, les exportations qui représentaient 32 % de la production en 2010 ne comptent plus que pour 26 % de la production.

Concurrence internationale accrue

Le marché mondial du poulet est en réalité très segmenté. On y distingue les produits frais, pour lesquels les échanges sont régionaux, et les produits surgelés, moins différenciés, plus faciles à transporter sur de longues distances, et pour lesquels le marché est véritablement mondial.

Les échanges intracommunautaires de produits frais comptaient pour 66 % des échanges mondiaux en 2021, contre 17,5 % pour les produits congelés. Le marché du congelé est dominé par le Mercosur, zone de libre-échange sud-américaine regroupant l’Argentine, le Brésil, le Paraguay et l’Uruguay, qui exporte vers le monde entier (42 % des parts de marché mondiales à l’exportation de produits congelés en 2021).

Par ailleurs, les poulets sont vendus soit à la découpe (en morceaux), soit entier. À l’échelle mondiale, le commerce de morceaux a très fortement augmenté, bien plus que les échanges de poulets entiers, notamment en raison du changement des modes de consommation du poulet.

Les exportations françaises de poulets ont connu une dynamique très différente en fonction de ces produits (graphique 3). En particulier, les exportations de produits congelés ont considérablement reculé depuis 2010.

Ces déboires à l’exportation tiennent à deux facteurs : un positionnement sur un produit dont la demande s’est révélée peu dynamique, doublé d’une perte de débouchés traditionnels sous l’effet d’une concurrence internationale accrue.

L’Ukraine et la Pologne montent en puissance

En effet, la spécialisation historique des exportateurs français sur les poulets entiers congelés (graphique 3) n’a pas été très profitable car la demande mondiale pour ces produits n’a pas connu une évolution particulièrement favorable. Ainsi, le poulet entier congelé, qui représentait la majorité des exportations de poulets français en 2010 (58 %), a vu son commerce mondial croître de 12 % depuis cette date, quand dans le même temps les échanges de morceaux augmentaient plus de trois fois plus vite (41 % sur la période).

En outre, la France a décroché sur ce produit, pour lequel la concurrence mondiale est particulièrement forte. En particulier, les producteurs français exportaient énormément vers le Moyen-Orient au début des années 2010, un marché qu’ils ont quasi totalement perdu au bénéfice du Mercosur (81 % des exportations de poulets entiers congelés vers le Moyen-Orient et Proche-Orient en 2022).

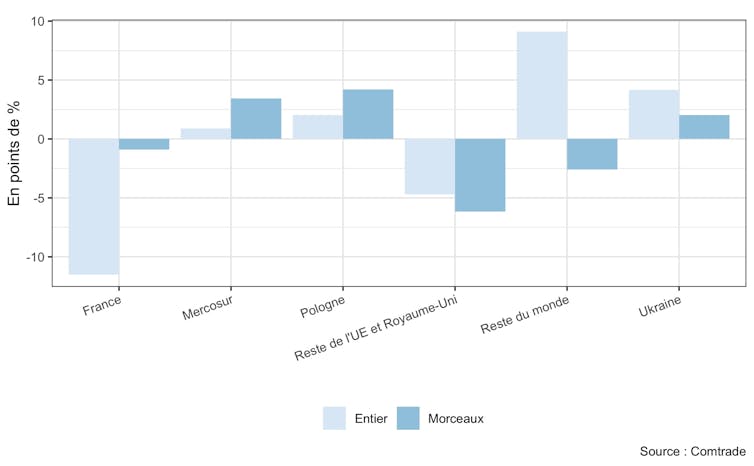

De manière générale, la part de marché de la France sur les poulets entiers congelés a chuté de 12 points de pourcentage (pp) entre 2010 et 2022 (graphique 4), quand dans le même temps celle de l’Ukraine progressait de 4 pp et celle de la Pologne de 2 pp. Le Mercosur n’a pas particulièrement accru sa présence pour ce produit, sa progression se situant davantage sur le marché des morceaux congelés, particulièrement dynamique, et sur lequel la France a connu également un déclin.

Sur la période 2010-2022, la France a changé de spécialisation à l’exportation. Elle exporte désormais essentiellement des morceaux frais, qui représentent 51 % de ses exportations de poulets en 2022.

Sur ce marché, la concurrence est essentiellement européenne. Les Pays-Bas, et la Belgique sont les exportateurs historiques de poulets frais découpés, mais l’Ukraine et la Pologne montent en puissance sur la période.

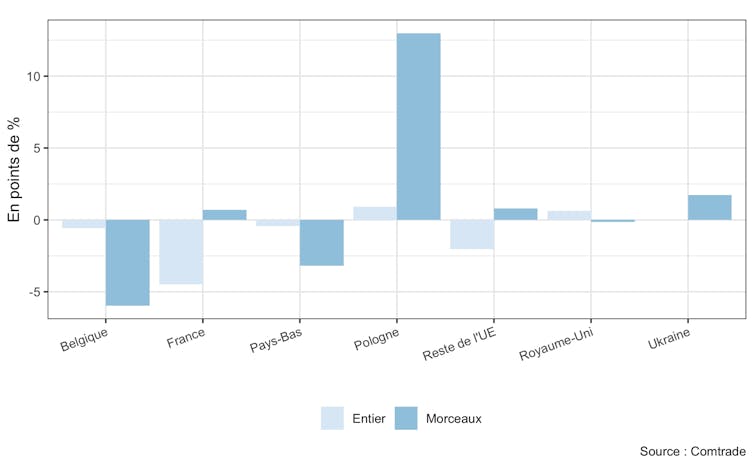

La Pologne enregistre ainsi une augmentation significative de sa part de marché de 13 pp sur la période, tandis que l’Ukraine connaît une progression plus modeste de 2 pp (graphique 5). En comparaison, la part de marché de la France n’a augmenté que de 0,7 pp sur la période.

Des fournisseurs quasi exclusivement européens

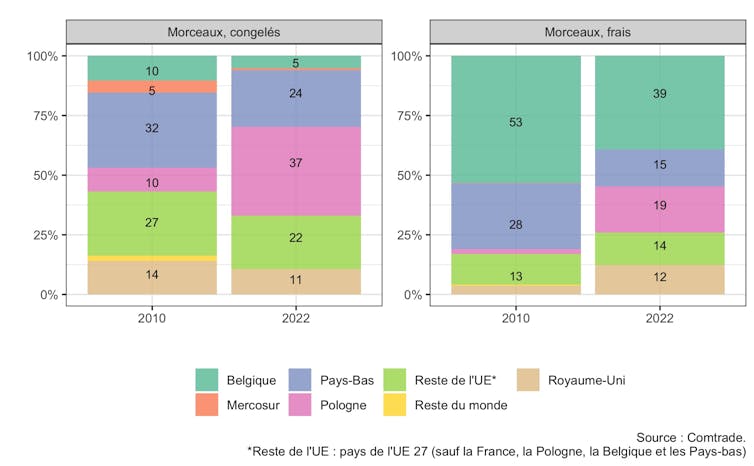

Nous avons vu que la France est à présent importatrice nette de poulets. Ses importations sont uniquement composées de morceaux, frais et congelés (graphique 6) et ses fournisseurs sont quasi exclusivement des partenaires européens, y compris pour les morceaux surgelés qui sont pourtant largement mondialisés.

Ce sont surtout les importations de morceaux frais qui s’accroissent sur la période, dont la Belgique est le principal fournisseur. Toutefois sa part dans les importations françaises de ces produits se réduit fortement sur la période, au bénéfice de la Pologne et du Royaume-Uni (graphique 7). La trajectoire de la Pologne est la plus spectaculaire : elle voit sa part dans les importations françaises s’accroître substantiellement, aussi bien pour les morceaux de poulet frais (de 2 % en 2010 à 19 % en 2022) que pour les morceaux congelés (de 10 % à 37 %). Cet accroissement de la part de marché polonaise se retrouve également sur l’ensemble du marché européen.

Le succès à l’exportation de la Pologne va de pair avec une forte augmentation de sa production qui a doublé depuis 2010. Plus discrètement, le Royaume-Uni confirme sa place sur le marché européen, avec une hausse continue de sa production sur la période (32 %). La production française, quant à elle, progresse très peu sur la période (5 %).

Une faible concurrence sud-américaine

Les importations françaises de poulet proviennent essentiellement des pays de l’Union européenne (UE), et le marché unique est l’échelon pertinent en France pour penser la concurrence internationale sur ces produits. Les baisses de parts de marché et de compétitivité françaises par rapport aux producteurs européens s’expliquent notamment par un différentiel de coût de production, lié en partie aux coûts de la main-d’œuvre et du bâti.

Toutefois, les différentiels de prix entre les produits français et leurs concurrents sont également liés à une spécialisation de la production française sur des produits plus haut de gamme et à la diversité de ses produits.

En dépit des discours alarmistes sur le poulet brésilien, le Mercosur ne concurrence quasiment pas les producteurs français sur leur marché domestique pour le moment. Sa concurrence opère principalement sur les marchés tiers, en particulier au Moyen-Orient. Cette faible part du Mercosur dans les importations françaises s’explique en partie par le fait que le marché européen est encore très protégé, avec des droits de douane autour de 1 euro par kilo pour les morceaux frais et congelés et 0,30 euro par kilo pour les poulets entiers. Les produits importés doivent en outre faire face à de nombreuses normes pour être acceptés sur le marché européen.

Étant donné les différences de prix entre les pays du Mercosur et la France, il n’est toutefois pas exclu que les importations en provenance de cette région augmentent si un accord commercial était conclu. A noter cependant que les négociations ne portent que sur une suppression de droits de douane pour 180 000 tonnes de poulet, soit 1,2 % de la consommation européenne.

Concernant l’Ukraine, l’ouverture du marché communautaire depuis le mois de juin 2022 a fortement augmenté les importations de poulets (de 142 % dans l’UE entre 2021 et 2023). L’Ukraine est ainsi passée de 21 % à 43 % des importations extracommunautaires en deux ans. Ces volumes représentent actuellement 3,5 % de la production européenne (10,8 millions de tonnes). Toutes origines confondues, pour l’UE, la hausse des importations extracommunautaires de poulets n’est cependant que de 8 % entre 2021 et 2023, ce qui suggère que les fournisseurs ukrainiens se sont surtout substitués à d’autres fournisseurs extra-européens.

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.